天风证券股份有限公司朱晔近期对三一重工进行研究并发布了研究报告《三季报业绩优异,新“三化”战略高质量发展,卓越制造穿越行业周期》,本报告对三一重工给出买入评级,当前股价为18.74元。

三一重工(600031)

公司发布三季报,业绩表现优异!

24Q1-3:

收入583.61亿元、yoy+3.92%,归母净利润48.68亿元、yoy+19.66%,扣非归母净利润46.28亿元、yoy+9.42%。毛利率/净利率分别为28.27%、8.6%,同比分别-0.23pct、+1.13pct。

期间费用率18.5%、yoy+0.3pct,其中销售/管理/研发/财务费用率分别为8.0、3.4、6.6、0.5%,同比分别-0.1、-0.1、-0.9、+1.4pct。

经营性现金流大幅改善,前三季度经营性现金流净额为123.75亿元,同比增长151.74%,主要系经营利润增加、采购付款减少及下属子公司三一汽金与三一融资租赁的净回款增加。

24Q3:

收入193亿元、yoy+18.87%,为连续四个季度以来首次转正;归母净利润12.95亿元、yoy+96.49%,扣非归母净利润15.02亿元、yoy+310.59%。

毛利率/净利率分别为28.32%、6.95%,同比分别-0.87pct、+2.89pct。期间费用率18.3%、yoy-6.6pct,其中销售/管理/研发/财务费用率分别为8.4、3.5、6.4、0.1%,同比分别-1.3、-0.5、-1.9、-2.9pct。

国内行业筑底回升,海外拓展持续进行时

国内:从下游端、开工端、销量端近期表现,我们判断国内工程机械行业经历下行调整后有望逐步进入上升通道,同时设备自身换新需求叠加政策推动大规模设备更新,共同助力行业进入上升期;公司作为国内行业龙头,经营表现则有望与周期上行共振。

海外:海外市场毛利率显著高于国内,利润空间以及市场空间可观;公司出海进程领先行业,且着重发力欧美成熟市场,2020-2023年公司来自于欧美市场的营收占比平均超过50%,但目前公司在欧美市场的市占率仍处于较低水平,未来提升空间广阔。

盈利预测:我们预计公司2024-2026年归母净利润分别为60.6、86.4、122.8亿元(前值分别为62.6、77.7、99.0亿元;考虑汇兑影响调低今年业绩预期,看好收入转正后续带来的规模效应及公司持续降本控费等因素,因而调高明后年业绩预期),对应估值分别为26、18、13倍;持续看好并维持“买入”评级。

风险提示:政策风险,市场风险,汇率风险,原材料价格波动的风险,公司全球化/电动化进展不及预期风险等。

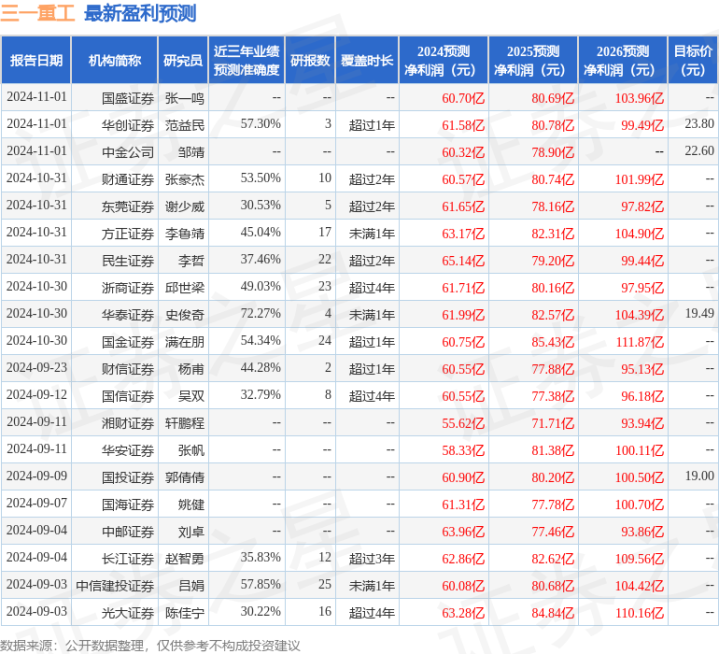

证券之星数据中心根据近三年发布的研报数据计算,华泰证券史俊奇研究员团队对该股研究较为深入,近三年预测准确度均值为72.27%,其预测2024年度归属净利润为盈利61.99亿,根据现价换算的预测PE为25.67。

最新盈利预测明细如下:

该股最近90天内共有30家机构给出评级,买入评级25家,增持评级5家;过去90天内机构目标均价为19.57。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。